Ebben a cikkben a nyugdíjrendszerünk harmadik pilléréről lesz szó, amit ún. önkéntes nyugdíjbiztosításnak (doplnkové dôchodkové sporenie) nevezünk. Ez is egyfajta spórolás, amely a nyugdíjunk bebiztosítása céljából jött létre a 2004-es nyugdíjreform során. Mivel nyugdíjunkra gondolva nem előnyös csak egy forrásra hagyatkoznunk, ezért biztosan érdekes lehet számunkra ez a lehetőség is, viszont nem mindenkinek válik előnyére.

A legjelentősebb pozitívuma ennek a kiegészítő nyugdíjspórolásnak a munkáltatónk általi hozzájárulás a nyugdíjunkhoz. Ennek a támogatásnak viszont az a feltétele, hogy nekünk is hozzá kell járulnunk nyugdíjspórolásunkhoz egy minimális összeggel, amit a munkáltató általában mindig előre meghatároz.

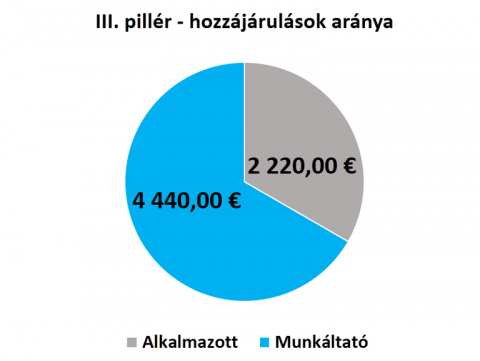

Vegyünk egy példát: A munkáltató havi 10 €-val járul hozzá Orsolya nyugdíjához, viszont ahhoz, hogy ezt a támogatást megkapja, Orsolyának is hozzá kell járulnia saját nyugdíjához havi 5 € euróval. Orsolya így az aktív évek alatt (25-62) összesen 6 660 €-t tud megspórolni, úgymond havi 5 euróból a nyugdíjas éveire. Orsolya, mint alkalmazott 5€x12x37=2 220 €-t tesz félre, ehhez a munkáltató hozzájárulása 10€x12x37=4 440 €. Ez 200 százalékos invesztíciónak felel meg Orsolya részéről.

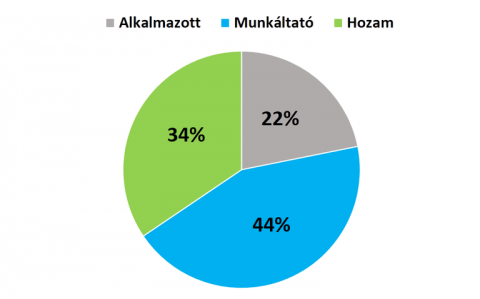

A másik fontos tényezője az önkéntes nyugdíjbiztosításnak a kamat. Ezt a félretett pénzt kezelőtársaságok kezelik, hasonlóan mint a második pillér esetében is, akik aztán ezt a tőkét befektetik a pénzügyi piacon. A kamatlábak 1-2,5 % között mozognak, kezelőtársaságtól függően. A kamatos kamat érvényesülése után így aztán akár 10 160 €-val is számolhatunk a 6660 eurónyi összes hozzájárulásból.

A grafikonon szépen láthatjuk Orsolya nyugdíjára megspórolt pénz elosztását. Tehát ennek az összegnek a legnagyobb részét a munkavállalótól kapott támogatás teszi ki, második legnagyobb részt a kamatok hozzák, és Orsolyának csak minimálisan kell hozzájárulnia saját nyugdíjához.

A harmadik pillér további előnye az adókedvezmény, amely mértékét hozzájárulásunk éves összege határozza meg. Ez az adókedvezmény maximális nagysága 180 Euró, amely 19 %-os adónál évi 34,20 €[1] megspórolt összeget jelent. Erre az adókedvezményre viszont csak akkor vagyunk jogosultak, ha a III. pillérünket 2014 után köttettük meg. A 2014-es évtől korábbi szerződések esetén fontos egy ún. szerződésmódosítást véghezvinnünk, ha rendelkezni szeretnénk ezzel a kedvezménnyel.

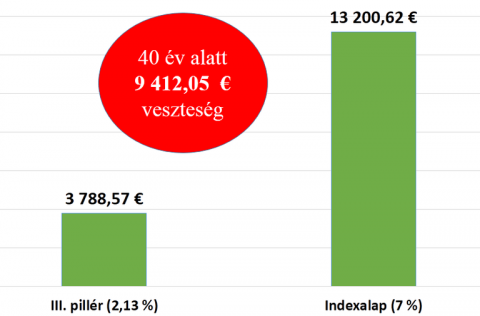

Azoknak, akik számára nem járul hozzá munkáltatójuk a nyugdíjhoz, azt javasoljuk, hogy pénzüket inkább máshol kamatoztassák, mivel a III. pillér pénzügyi alapjainak kamatlábai jóval alacsonyabbak más pénzügyi alapok kamatlábaihoz (pl. indexalapok) képest. 40 évnyi spórolás után havi 5 € esetén pedig a különbség akár több ezer euró is lehet, ahogy azt alábbi grafikon is mutatja:

Más pénzügyi alapokhoz hasonlítva további problémát jelenthet a pénzhez való hozzáférés. Míg a pénzügyi piacokon lévő alapok általában flexibilisek, addig a III. pillérben megspórolt tőkénket csakis állam által meghatározott törvények szerint kaphatjuk meg. Ez azt jelenti, hogy a megtakarító az itt félretett összeget jelentős levonások nélkül csak 55. életév betöltése után, illetve legalább 10 év spórolás után kaphatja meg. Ha valaki ezeket a feltételeket nem tartja be, akkor pedig csak az összeg töredékére számíthat.

[1] http://jozefmihal.blogspot.sk/2015/01/nezdanitelna-cast-iii-pilier-doplnkove.html